Les États sont à l’abri de la faillite tant que les

investisseurs, dont les banques, achètent leurs obligations. Jusqu’à présent la

France, très adossée à l’Allemagne, deuxième puissance économique de l’UE et

forte d’une épargne des entreprises et des particuliers couvrant encore

largement sa dette, reste un investissement attractif par rapport à beaucoup d’autres

pays. Le déferlement de liquidités par les Banques Centrales américaine, britannique,

européenne et japonaise, trouve sa principale utilisation dans la spéculation.

Mais la nécessité de couvrir le risque inhérent à la spéculation demande d’en

mettre une partie en lieu sûr dans des obligations d’Etats dites solides comme celles

de l’Allemagne et de la France.

Cette

appréciation de la sûreté est évidemment une appréciation perpétuellement

remise en cause et la situation économique d’un pays y joue un rôle important.

Sur ce point les grands pays européens, hors l’Allemagne jusqu’à présent,

offrent de moins en moins de raison de justifier une appréciation favorable. La

France entre autres peut brusquement voir les taux d’intérêt augmenter. Les

pays européens empruntent donc aux investisseurs privés mais ces derniers, dont

les banques, ont dans leurs portefeuilles des obligations de pays en phase de pré-faillite,

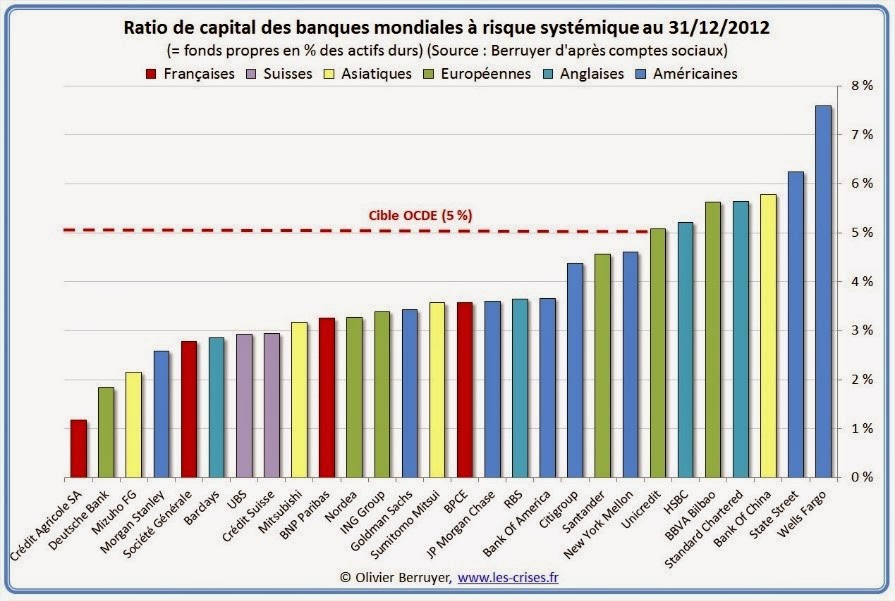

dont on dit que leurs obligations sont pourries. Citons le Crédit Agricole, la

Société Générale, la Deutsche Bank par exemple. États et banques privées sont

donc indissolublement liés, les uns et les autres peuvent désormais se

retrouver dans des situations critiques que ni l’UE, ni la BCE ne peuvent financièrement

amortir.

Chypre, vous

vous souvenez ? Alors que Chypre est en faillite, dans la nuit de vendredi

15 à samedi 16 mars 2013, les pays de la zone euro ont élaboré un plan de

sauvetage du secteur financier de l'île qui a besoin de 17 milliards d'euros.

Le plan prévoit une aide de 10 milliards d'euros (55 % du PIB de l'île)

venant de la zone euro et, une taxe exceptionnelle sur les dépôts bancaires

de 6,75 % jusqu'à 100 000 euros et 9,9 % au-delà

devant rapporter 5,8 milliards d'euros. Ce plan a été refusé par le parlement qui

obtient finalement la garantie des dépôts de moins de 100.000 euros. Les dépôts

de plus de 100 000 euros de la Bank of Cyprus ont été transformés en

actions de la Bank of Cyprus pour 37,5 % (devenu 47,5% en juillet 2013) de

ces dépôts et ceux de la Laiki Bank pouvaient être taxés à hauteur de 80%. Ceci

a été couronné par la démission de l’ensemble des ministres le 28 février 2014.

Nous étions nombreux à penser que ce plan de

sauvetage de la troïka (FMI, BCE, UE) UE était un laboratoire expérimental de

plans de sauvetage sur lesquels il allait falloir légiférer tant la probabilité

d’un évènement similaire devenait importante. On voit d’ailleurs combien le

sort de cet Etat Chypriote et de ses banques privées est étroitement imbriqué.

Nous ne nous étions pas trompés, l’idée a fait son chemin depuis 2013… Dans la plus grande opacité, sans tambour,

sans trompette, les fonctionnaires européens viennent d’instituer la

possibilité et même l’obligation de spolier les déposants auprès des banques en

cas de faillite ou de difficultés. La difficulté se définissant comme une crise

systémique. Par exemple, une chute de 40% des marchés financiers comme celle

que l’on a connue en début de crise pourra, et même peut-être devra, déclencher

le processus.

Voici

le contenu de l’accord scélérat :

« 1) Cet accord dit de résolution des crises

bancaires prendra effet en 2015

2) Le bail-in, c’est-à-dire le prélèvement sur les

porteurs d’obligations bancaires et les créanciers des banques, prendra effet

en 2016

3) Un fonds de résolution sera créé. Il devrait

représenter, dans dix ans, 1% des dépôts garantis, ce qui représenterait

environ 70 milliards sur les bases actuelles

4) A partir de 2016, la procédure du bail-in sera

obligatoire. Cette procédure du bail-in consiste dans l’ordre à faire payer les

actionnaires, puis à faire payer les détenteurs d’obligations bancaires, puis

à faire payer les déposants qui ont un crédit supérieur à 100.000€.

5) Le bail-in devra être effectué jusqu’à 8% du

passif des banques, ce n’est qu’après que l’on pourra utiliser le fonds de

résolution des crises bancaires

6) Après le bail-in ainsi décrit, deux options

seront possibles. Soit on pourra taper dans le fonds de résolution, soit on

pourra faire appel à des ressources d’Etat pour être recapitalisé. L’intervention

de l’État sera plafonnée à 5% du passif des banques et elle sera soumise à

l’approbation des autorités européennes

La nationalisation ne sera possible qu’après que le

bail-in de 8% ait été mis en place. »

C’est en effet un accord

historique infâme et scélérat. Il a été obtenu sous la conduite du Français «

de droite » Michel Barnier ; lequel Michel Barnier est assisté de son

conseiller spécial, l’ancien communiste rédacteur du Programme Commun de la

Gauche, l’économiste communiste Philippe Herzog ! Barnier a le culot

de déclarer : « les bails-out publics sont maintenant une pratique du passé ».

Il faut rappeler, pour ceux qui ne le sauraient pas, que si vous avez de

l’argent en banque, c’est-à-dire de l’argent en dépôt, vous n’êtes pas

propriétaire de cet argent, vous êtes simplement créancier de la banque et,

comme tel, vous serez victime du prélèvement. Rappelons aussi que le compte

bancaire est obligatoire donc vous êtes bien dans le bail-in en tant que créancier !

Pour faire passer la

pilule sociale, il est prévu que les petits dépôts et les PME, sans être

exemptés, bénéficieront d’un statut spécial. Ce splendide flou artistique ne

prédit rien de bon. Mais alors que l’épargnant n’a aucun renseignement sur la

solidité de la banque où il dépose, banque qui officie pour lui dans une

opacité totale, il devient solidaire des erreurs de celle-ci alors qu’il n’a

rien vu revenir des énormes profits qu’elle a pu faire pendant les vaches

grasses et en minimisant les risques des très gros fournisseurs de capitaux au

détriment des petits par des manipulations du capital et des passifs

obligataires des différentes catégories.

L’idée n’est pas neuve

puisque l’ancien patron de la Fed, Alan Greenspan, a déclaré en 2010, devant le

Congrès, que l’une des causes majeures de la crise financière était le fait que

le risque « n’avait pas été assez disséminé ». Grâce au Commissaire

Barnier et sa clique, l’affaire est en cours… nous allons être co-assureur des

risques de notre banque que nous ne connaissons pas mais qu’elle a pris. Je

vous conseille d’agir ainsi avec votre propre assurance à qui vous demanderez

de vous assurer contre le risque que votre banque vous fait prendre et dont

vous ne savez rien. Essayez et donnez m’en des nouvelles…

Vous pensez peut-être que

la crise systémique évoquée dans ce plan infâme, étant évaluée à 40% de baisse

sur les marchés financiers, est peu probable. Détrompez-vous, depuis l’an 2000,

il y a eu 2 fois des chutes supérieures à 50%. Je croyais que les

pollueurs devaient être les payeurs selon Ségolène Royal. Il faudrait la nommer

Commissaire européen pour qu’elle y dépense son Énergie renouvelable, si c’est le seul moyen

d’arrêter le cynisme de cette bande de kleptocrates. C’est bien la perversion

du capitalisme qui rend insupportable l’efficace outil qui permet la création

et le développement de nos entreprises. Mais ce n’est pas tout, l’UE

travaille sur une directive qui limitera les retraits des clients de banques en

faillite à 100 ou 200 euros par jour… comme à Chypre !

Il me reste un dernier article dans lequel je dirai pourquoi j’ai pris ce titre pour le capitalisme « Une drogue qui peut tuer » malheureusement ! En résumé :

Vos dépôts au-dessus de 100.000€ risquent un

prélèvement de 8%.

Les dépôts inférieurs à 100.000€ ne sont pas

totalement garantis.

Conclusion, retirons notre argent des banques

Avant qu’il ne soit trop tard.

Le cash devient roi...

Comme à Chypre !

Claude Trouvé

Coordonnateur MPF du Languedoc-Roussillon

Aucun commentaire:

Enregistrer un commentaire